Mercado Imobiliário

Quais são os impactos do INCC sobre o setor imobiliário?

Quem deseja financiar um imóvel na planta precisa conhecer como o INCC impacta o valor inicial da construção e as parcelas do seu financiamento até a data de entrega das chaves ou da assinatura do contrato.

A verdade é que para investir em um apartamento na planta, o comprador precisa fazer um ótimo planejamento de médio prazo para evitar problemas futuros.

Isso porque existem algumas variações no setor imobiliário ⏤ como acontece com o INCC, que todo mês tem um valor diferente para ser calculado ⏤ interferindo diretamente no valor final do imóvel e no orçamento do comprador.

E para saber mais sobre esse índice, neste texto você vai entender: como ele é calculado, como funciona e como influencia no setor imobiliário. Confira!

O que é INCC e de onde ele surgiu?

INCC é a sigla para Índice Nacional de Custo da Construção, o qual surgiu por volta de 1940, pela necessidade de ajustar os valores dos insumos utilizados na construção civil, os quais variam de preço de acordo com a inflação.

Quem prevê esse índice é a Fundação Getúlio Vargas (FGV), que disponibiliza todos os meses a porcentagem que deverá ser aplicada sobre as parcelas de um financiamento imobiliário.

O que afeta o INCC?

Para fins de controle financeiro, o comprador de um imóvel na planta deve estar ciente de que pagará a diferença do valor dos insumos enquanto durar a construção.

Isso significa que todos os meses as parcelas da entrada, caso parceladas, sofrerão um pequeno reajuste sobre o saldo devedor.

O cálculo deste índice utiliza os dados inflacionários que o mercado disponibiliza. Por exemplo, se ocorreu alguma alta ou queda no preço de matérias-primas, equipamentos e serviços, a porcentagem que essa variação gerou será repassada para o comprador do imóvel.

Portanto, se não deseja ter as parcelas de entrada reajustadas mensalmente, a única solução, neste caso, é pagar o valor total desta, no momento da compra do imóvel.

Como funciona o INCC do financiamento?

Agora que você já sabe que o cálculo do INCC é ajustado mensalmente, compreenda melhor de onde a FGV tira esses dados e como tudo isso funciona.

Para definir o valor do INCC, uma pesquisa do custo dos insumos é feita utilizando os dois últimos dois meses como referência em algumas das seguintes capitais brasileiras: Belo Horizonte, São Paulo, Rio de Janeiro, Porto Alegre, Brasília, Recife e Salvador.

E, após o levantamento das alterações de preços nessas regiões, aplica-se a seguinte fórmula: saldo devedor × INCC mensal + o saldo devedor = valor corrigido.

Observe que essa correção de valores é sempre sobre o saldo devedor e durante a construção do imóvel. Caso tenha comprado o apartamento à vista, essa cobrança não faz sentido.

Para saber a taxa do INCC de cada mês, consulte o site FGV.

Quais são os fatores que aumentam o INCC

Até aqui, você já deve ter compreendido o que é INCC e como ele funciona. E agora, vamos conhecer o que, de fato, contribui para o aumento dessa taxa.

Sabemos que alguns materiais são essenciais para edificar um prédio, como tubos, conexões de ferro e de aço.

E qualquer variação no mercado financeiro, por exemplo, o aumento do Dólar, torna os materiais de construção mais caros. O ferro, por exemplo, é um dos insumos que mais sofrem variação de preço, pois ele é precificado pelo Dólar.

Não só o ferro sofre aumento com a valorização do Dólar, também o alumínio, o aço, o combustível, entre outros que têm o seu valor cotado na moeda americana.

O aumento da conta de luz também impacta o valor final da construção

Além desses materiais, a energia elétrica interfere diretamente no funcionamento das máquinas, na fabricação de cimento, no custo dos materiais do setor siderúrgico, cerâmico e de vidros.

Enfim, cada vez que há aumento na conta de luz, essa diferença faz parte do cálculo do INCC, sendo repassada para a parcela financiada.

O que precisa ficar claro para quem deseja financiar um imóvel na planta é que os futuros proprietários pagam por toda a alteração de preço enquanto o imóvel está em construção.

Saber disso é importante porque muitas pessoas depois de financiar um apartamento reclamam por não compreenderem o motivo de pagarem parcelas com valores diferentes a cada mês.

E, quando isso acontece, fica evidente que ele não se informou antes de assinar a proposta de compra.

Para não passar por situação semelhante, é importante tanto calcular o seu poder de compra como se informar sobre todas as taxas que serão cobradas até a entrega das chaves ou a assinatura do contrato com o banco.

Será que ainda vale a pena comprar um imóvel na planta?

Depois de conhecer o motivo da cobrança dessa taxa e suas variações mensais, ainda vale a pena comprar um imóvel na planta?

A resposta é sim. Primeiro porque essa porcentagem não é tão alta assim, e sempre é aplicada sobre o saldo devedor da entrada caso ela tenha sido parcelada.

Segundo, porque um imóvel na planta é muito mais fácil de financiar. E o terceiro motivo está relacionado à valorização do imóvel.

Imagine que você comprou um dos apartamentos à venda em São Paulo para ser entregue em três anos. Como a valorização anual de um imóvel gira em torno de 15% a 20% por ano sobre o seu valor total, certamente você terá feito um excelente negócio ao final desse período.

A importância de se informar bem antes de comprar um imóvel

O objetivo desse artigo é contribuir para que a realização do sonho de ter uma casa própria, ou fazer ótimos investimentos em imóveis, sejam motivos de satisfação.

Um investidor bem-informado consegue se planejar corretamente para projetos de médio e longo prazos.

Estudar os fatores externos que alteram o valor total do investimento é tão importante quanto conhecer as próprias possibilidades financeiras para efetuar uma compra.

Agora que sabe tudo sobre a cobrança do INCC, compartilhe este artigo com aqueles amigos que tenham essa mesma dúvida.

Mercado Imobiliário

Transformação organizacional: quando a mudança é inevitável

Em nossa jornada no App Facilita, ficamos cada vez mais convencidos de que qualquer organização que queira crescer sustentável precisa abraçar a transformação organizacional. Mas, para muitos líderes, fica a dúvida: quando começar e como fazer isso da forma certa?

No episódio #22 do Papo de Gestão, trouxe uma conversa essencial com o Jorge Pereira Neto, diretor de negócios com sólida formação pela Fundação Getulio Vargas e Unaerp, especialista em gestão de operações e logística dentro da Expandh Urbanismo. Jorge traz insights valiosos extraídos da gestão de equipamentos, roteirização e logística, temas críticos em qualquer transformação corporativa.

Destaques do episódio com Jorge Pereira Neto

- Sinais concretos de que é hora de mudar

Jorge compartilha indicadores práticos, vindos da operação logística, que funcionam como alertas de que processos, cultura e estrutura precisam evoluir. - Erros comuns no início da jornada

Um dos pontos críticos discutidos foi a pressa em mudar: “muitas empresas implementam tecnologia sem alinhar equipe nem cultura”, diz Jorge. Esse desalinhamento acaba travando os resultados. - Alinhando pessoas, processos e tecnologia

A maior lição? A importância de envolver todas as áreas, das operações ao back office, desde o primeiro dia. - Engajamento da equipe como diferencial competitivo

Não adianta só ter propósito ou ferramenta. Sem adotar comunicação clara e engajamento real do time, a transformação perde força. - Cases reais que ensinam

Jorge relata experiências práticas, casos em que empresas integraram roteirização e tecnologia com sucesso e outras em que o fracasso veio pela falta de preparo cultural.

Onde assistir ou ouvir?

YouTube

Assista à conversa completa, inclua o visual dos slides de apoio e a expressão dos participantes.

Spotify

Ideal para ouvir durante o trânsito, no trabalho, ou enquanto executa outras tarefas.

Para quem é este episódio?

- Gestores e líderes de operações, logística, tecnologia ou atendimento;

- CEOs e diretores em busca de alinhar tecnologia com cultura;

- Equipes que querem entender como estruturar uma mudança com foco humano.

Se você sente que seu modelo de gestão precisa evoluir, mas ainda não sabe por onde começar, este episódio com Jorge Pereira Neto é um verdadeiro manual prático.

Vamos juntos nessa jornada? Se você ainda não ouviu o episódio completo, recomendo que confira. E, claro, fique ligado nos próximos episódios do Papo de Gestão para mais insights sobre inovação e mercado imobiliário!

Mercado Imobiliário

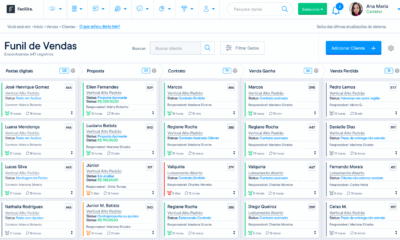

Encante suas equipes no dia do meeting com o App Facilita!

Um bom meeting que engaje os corretores de mercado e imobiliárias parceiras é indispensável para promoção dos loteamentos, pois com a alta concorrência do mercado imobiliário, se destacar é fundamental! Para isso, no dia do meeting é essencial incorporar estratégias para convencer e empoderar suas equipes.

Essas estratégias podem vir através da tecnologia. Hoje, corretores e equipes de vendas, consideram uma grande vantagem ter um processo transparente, fácil, rápido e que agilize suas vendas.

O Facilita dá para a loteadora as ferramentas certas para promover a melhor estrutura de vendas para suas equipes, como o uso das pastas digitais, material de vendas personalizado e um espelho de vendas digital atualizado em tempo real.

No meeting, essas estratégias trazem confiança e autonomia para corretores e imobiliárias, incentivando a captação de clientes e a criação de pastas, além de fidelizar as equipes aos produtos da sua loteadora. Veja como aplicar cada uma delas:

Apresentar as Pastas digitais no dia do meeting

No meeting, a tecnologia do Facilita é sua aliada! Apresentar as pastas digitais dentro do app Facilita é uma estratégia para garantir a transparência da loteadora, que oferece um processo de represamento de clientes claro e automatizado.

A utilização do App, garante a digitalização do processo, proporcionando mais segurança e autonomia para o corretor, pois dá certeza que todos os clientes e pastas digitais que ele trouxer serão devidamente direcionadas a ele no dia do lançamento.

Além disso, as pastas digitais dão mais previsibilidade e rapidez nas vendas. Isso porque, através do App, o gestor consegue ver de forma simples quantas pastas foram aprovadas ou se precisam de algum tipo de alteração, podendo estimar quantas pastas precisa aprovar até o dia do lançamento. Além disso, é possível criar a estratégia de Pasta com Pix. Caso o cliente tenha interesse em antecipar a escolha de um lote no dia do lançamento, ele poderá através do pagamento de um sinal ou taxa via Pix fazer antecipadamente a sua escolha.

Outro ponto positivo na utilização das pastas digitais no Facilita é ter todas as informações em um só lugar. O App permite que se envie os documentos de forma centralizada, sem a necessidade de utilizar e-mails, whatsapp ou documentos físicos. Para o corretor é uma grande facilidade, pois consegue através do próprio app tirar as fotos dos documentos e montar a pasta.

Ofereça material de vendas de forma fácil e Hotsite personalizado durante o meeting

Durante o meeting, oferecer um material personalizado a palma da mão pode ser um incentivo para equipe de vendas! Com o Facilita, o corretor tem muito mais autonomia nas negociações, pois tem acesso a todo material de vendas de forma simples.

No aplicativo além de exibir imagens e informações detalhas sobre o imóvel, o corretor consegue gerar um Hotsite, uma página atrativa e personalizada, com todas as informações importantes de cada empreendimento, planta, fotos, metragem e muito mais.

Nessa ferramenta, dados como nome do corretor, número do CRECI (Conselho Regional de Corretores de Imóveis), foto e telefone estão presentes, dando mais segurança e credibilidade para os clientes na venda. Através do Hotsite, o cliente consegue entrar em contato direto com o corretor através de um botão de Whatsapp, facilitando a comunicação e atendimento.

O Espelho de vendas digital pode ser um diferencial para o seu meeting

No meeting você vai apresentar as soluções para os desafios do cotidiano de suas equipes, como lidar com a organização e controle de unidades no dia dos lançamentos. Com ferramentas como o espelho de vendas digital dentro do App Facilita, você entrega mais recursos para potencializar as vendas, pois garante acesso a uma ferramenta dinâmica e intuitiva, oferecendo para o corretor acesso às unidades na palma da mão!

Através do espelho de vendas digital o corretor visualiza direto do App a relação das unidades disponíveis, reservadas ou vendidas e pode solicitar uma reserva a qualquer momento. A ferramenta é atualizada em tempo real dentro do Facilita, evitando transtornos no dia do lançamento como a duplicação de reservas ou de unidades vendidas. O espelho de vendas melhora a experiência para o corretor, que de forma fácil através do celular tem acesso a todas os dados fundamentais da venda, e para o cliente que tem um atendimento de excelência com um processo rápido e seguro.

Incentivos e premiações

No meeting, você vai reunir estratégias para motivar suas equipes antes do dia D. Aqui o Facilita será um ferramenta chave para engajar e impulsionar o resultado. Além do processo digital, você pode estimular seu time também com incentivos e premiações como:

- Prêmios para meta de pastas digitais aprovadas

- Incentivos para equipe que mais represar clientes

- Vantagens no dia D

- Smartphones

- Viagens

- Bônus e comissão

- Tanque cheio

Dia do lançamento (Dia “d”)

Um meeting bem sucedido reflete em bons resultados no dia D!

O dia do lançamento, é uma data muito importante para a promoção dos empreendimentos. Com o apoio da da tecnologia do App Facilita, a loteadora automatiza o processo, garantindo maior fluidez e organização nos lançamentos.

O uso do Facilita simplifica o processo de vendas, tornando mais rápido e organizado. Também evita vendas duplicadas que podem gerar conflitos entre os corretores, proporcionando melhor experiência para todos os envolvidos no processo de venda, e principalmente para o cliente.

Nossos clientes aprovam o Facilita nos lançamentos!

“O Facilita foi muito bom. Um aplicativo que facilita muito a vida dos corretores, o controle de clientes e de vendas, dando mais agilidade e flexibilidade no volume de informações. O sistema foi fundamental para organizar todo o processo.”

Marco Aurélio – Diretor Teriva

Vamos juntos revolucionar o mercado imobiliário!

Prepare-se para surpreender suas equipes no próximo meeting! Queremos te ajudar a revolucionar o processo de vendas de loteamentos, tornando mais simples, digital e organizado!

Garanta o melhor desempenho do seu time! Treine suas equipes no meeting para utilização das funcionalidades do app e se surpreenda com os resultados. Caso tenha alguma dúvida que possamos te ajudar, você pode falar com um de nossos especialistas!

Agora é sua vez loteador! Quer fazer um bom meeting e vender mais empreendimentos? Acompanhe nossas dicas práticas para ter sucesso no meeting e nos lançamentos com o Facilita.

O Facilita muda o jogo! Nosso app é uma ferramenta chave para engajar com os corretores, simplificando e agilizando cada etapa do processo de vendas.

Fique por dentro do nosso próximo conteúdo sobre o Dia do Lançamento em breve!

Mercado Imobiliário

Segmento de Luxo em Alta: o que está impulsionando os imóveis de alto padrão no Brasil

Nos últimos anos, o mercado imobiliário de alto padrão tem se mostrado resiliente, mesmo diante de cenários desafiadores. Em 2025, essa força se consolida. Os imóveis de luxo continuam em crescimento, puxando lançamentos, atraindo novos perfis de compradores e exigindo mais estratégia dos times comerciais. Acompanhe o artigo!

Por que o segmento de luxo cresce mesmo em tempos de incerteza

Enquanto a alta da taxa Selic (atualmente em 14,75% ao ano) encarece o crédito imobiliário tradicional, compradores do segmento premium costumam atuar com mais capital próprio. Esse comportamento torna o ciclo de vendas mais direto, reduzindo o impacto das variações econômicas.

Outro ponto importante é a mudança no perfil de consumo. O comprador de alto padrão busca mais do que localização e metragem. Ele valoriza exclusividade, tecnologia embarcada, soluções sustentáveis (em alguns casos) e qualidade de vida. Isso pressiona incorporadoras e loteadoras a inovar não só nos produtos, mas também na jornada de compra.

O segmento de imóveis de alto padrão teve crescimento expressivo em 2024 e continua aquecido em 2025, especialmente entre compradores com renda estável e perfil investidor.

Cidades e regiões que estão no radar do luxo

Locais como o litoral nordestino, interior de São Paulo, Goiânia e Florianópolis se destacam pelo crescimento desse segmento. A combinação de áreas nobres, qualidade de vida, segurança e mobilidade favorece o surgimento de empreendimentos de alto padrão.

Como vender luxo em escala exige mais tecnologia

Empreendimentos de alto padrão exigem excelência em todos os pontos de contato, inclusive na jornada digital de vendas. Por isso, cada vez mais incorporadoras adotam soluções como o Facilita Vendas, que garante:

- Gestão eficiente de reservas e proposta

- Funil 100% digital com controle total por unidade

- Assinatura eletrônica de contratos

- Comunicação integrada com corretores parceiros

- Visibilidade em tempo real das vendas

Essa profissionalização do processo de vendas é essencial para atender o nível de exigência do cliente de luxo, que espera agilidade, exclusividade e atendimento consultivo desde o primeiro clique.

O luxo não é só sobre o imóvel, é sobre a experiência

Vender um imóvel de alto padrão vai além de apresentar plantas e tabelas. É preciso entregar uma experiência fluida, personalizada e com alto grau de confiabilidade. Incorporadoras que investem em tecnologia de vendas e capacitação comercial saem na frente, conquistando não só vendas mais rápidas, mas também clientes mais satisfeitos.

Quer elevar o padrão da sua operação comercial?

Fale com um especialista do Facilita e descubra como levar mais agilidade e eficiência aos seus lançamentos de alto padrão.

-

Recursos3 dias atrás

Recursos3 dias atrásContrato e assinaturas digitais no Facilita!

-

Mercado Imobiliário2 semanas atrás

Mercado Imobiliário2 semanas atrásEncante suas equipes no dia do meeting com o App Facilita!

-

Mercado Imobiliário2 semanas atrás

Mercado Imobiliário2 semanas atrásTransformação organizacional: quando a mudança é inevitável

-

Cases3 dias atrás

Cases3 dias atrás200 vendas em 30 minutos no lançamento do Vivejo Tangará